【基礎控除の特例】 令和8年分以降も年末調整での対応が必要に

今回のテーマは、『<基礎控除の特例>令和8年分以降も年末調整での対応が必要に』です。

令和7年度の税制改正大綱によって、所得税の基礎控除額が「48万円→58万円」に

拡大されることが示されましたが、

その後の予算案では「基礎控除の特例」が創設され、

一定の所得以下の場合には、

基礎控除額がさらに上乗せされることとなりました。

毎月の給与計算に反映される部分と、

年末調整時に対応する部分に分かれるため、

経理業務に向けて正しい理解が求められます。

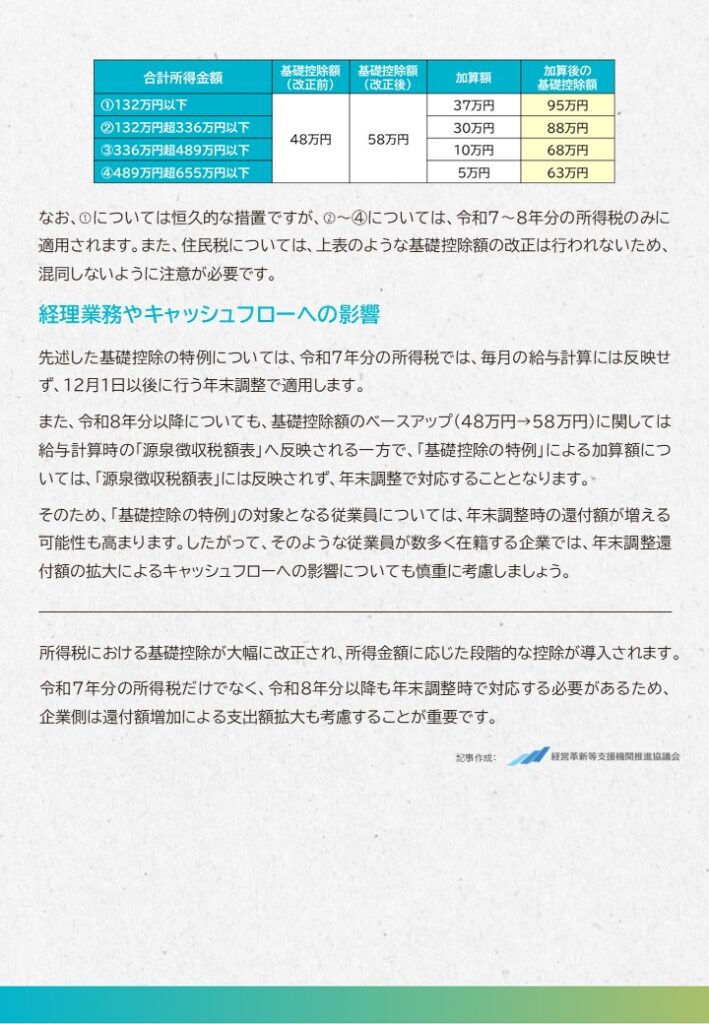

□■━━━基礎控除の改正内容━━━■□

基礎控除の改正は令和7年分の所得税から適用されることとなり、

具体的には、下記のように所得金額に応じた段階的な控除が行われます。

【基礎控除の改正内容】

(1)合計所得金額132万円以下

基礎控除額(改正前):48万円

基礎控除額(改正後):58万円

加算額:37万円

加算後の基礎控除額:95万円

(2)合計所得金額132万円超336万円以下

基礎控除額(改正前):48万円

基礎控除額(改正後):58万円

加算額:30万円

加算後の基礎控除額:88万円

(3)合計所得金額336万円超489万円以下

基礎控除額(改正前):48万円

基礎控除額(改正後):58万円

加算額:10万円

加算後の基礎控除額:68万円

(4)合計所得金額489万円超655万円以下

基礎控除額(改正前):48万円

基礎控除額(改正後):58万円

加算額:5万円

加算後の基礎控除額:63万円

なお、(1)については恒久的な措置ですが、

(2)~(4)については、令和7~8年分の所得税のみに適用されます。

また、住民税については、上記のような基礎控除額の改正は行われないため、

混同しないように注意が必要です。

□■━━━経理業務やキャッシュフローへの影響━━━■□

先述した基礎控除の特例については、

令和7年分の所得税では、毎月の給与計算には反映せず、

12月1日以後に行う年末調整で適用します。

また、令和8年分以降についても、

基礎控除額のベースアップ(48万円→58万円)に関しては

給与計算時の「源泉徴収税額表」へ反映される一方で、

「基礎控除の特例」による加算額については、

「源泉徴収税額表」には反映されず、年末調整で対応することとなります。

そのため、「基礎控除の特例」の対象となる従業員については、

年末調整時の還付額が増える可能性も高まります。

したがって、そのような従業員が数多く在籍する企業では、

年末調整還付額の拡大によるキャッシュフローへの

影響についても慎重に考慮しましょう。

□■━━━まとめ━━━■□

所得税における基礎控除が大幅に改正され、

所得金額に応じた段階的な控除が導入されます。

令和7年分の所得税だけでなく、

令和8年分以降も年末調整時で対応する必要があるため、

企業側は還付額増加による支出額拡大も考慮することが重要です。